Krizinės situacijos, tokios kaip koronaviruso protrūkis ir regione auganti geopolitinė įtampa, primena apie ekonomikos trapumą, o kartu – ir apie taupymo svarbą. Rūpintis finansiniu saugumu turime visi. Kokie taupymo įpročiai padės sukaupti „finansinę pagalvę“ nenumatytiems atvejams ir kaip elgtis jau turintiems santaupų, komentuoja Lietuvos centrinės kredito unijos (LCKU) ekspertai.

Nerimą keliantys taupymo įpročiai

Kiekvienos krizės kontekste labiau negu įprastai susirūpinama finansiniu saugumu ir santaupų rezervu. Taupymas šiandien tampa ne noru, o neišvengiamybe, dėl kurios žmonės dažniau peržiūri išlaidas, kur gali – koreguoja savo poreikius: atsisako nebūtinųjų prekių ar paslaugų, didesnę dalį pajamų stengiasi atidėti taupymui.

Vis dėlto LKU kredito unijų grupės atliktas tyrimas parodė, kad kas antras apklaustasis sutaupytas lėšas renkasi laikyti savo pagrindinėje mokėjimo sąskaitoje, o kas ketvirtas – grynaisiais „kojinėje“. Tokie Lietuvos gyventojų taupymo įpročiai ekspertams kelia nerimą, mat santaupų laikymas be galimybės augti aukštos infliacijos fone jas paprasčiausiai tirpdo.

„Taupymas yra įprotis, kurį svarbu ugdyti, geriausia – nuo vaikystės. Vis dėlto pradėti taupyti niekada nevėlu ir tam tikrai nereikia laukti rytojaus“, – sako LKU kredito unijų grupę prižiūrinčios LCKU Iždo departamento direktorius Rūtenis Šukevičius.

Santaupos – misija įmanoma

LKU grupės atliktame tyrime paaiškėjo, kad trečdalis apklaustų lietuvių taupymui stengiasi atidėti 6–10 % pajamų per mėnesį. Kas penktas tvirtino, kad taupymui pavyksta skirti tik iki 5 %. „Pastaraisiais metais ekonominė aplinka buvo gana pozityvi: pajamos augo, infliacijos beveik nejutome, mažiau rūpinomės savo finansų valdymu, – pastebi R. Šukevičius. – Vis dėlto paskutinį pusmetį sparčiai augusios infliacijos fone įsitikinome, kad taupyti svarbu ne tik trumpalaikiams tikslams, bet ir tam, kad užsitikrintume finansinį saugumą ilgalaikėje perspektyvoje.“

Anot pašnekovo, dažniausia tautiečių netaupumo priežastis – nelieka laisvų lėšų. „Tokia priežastis apklausose vyravo ir iki krizinių situacijų. Tačiau egzistuoja taisyklė – didėja pajamos, didėja ir poreikiai. Todėl sėkmingą taupymą neretai lemia įprotis ir disciplina, o ne aplinkybės, tokios kaip gaunamų pajamų dydis“, – sako R. Šukevičius.

R. Šukevičiaus teigimu, dažnai pateikiama pajamų paskirstymo taisyklė „50-30-20“ yra viena universaliausių, tačiau ir ja naudotis reikėtų tik atsižvelgus į individualią situaciją. Visgi iki 10 % pajamų per mėnesį taupymui turėtų atidėti kiekvienas namų ūkis, o gaunantys vidutines ar didesnes pajamas – ir daugiau.

„Kita problema – gyventojai taupo ne reguliariai, o tiek, kiek lieka laisvų pajamų. Dėl to reikalinga nusimatyti konkrečią sumą, kiek galite atidėti taupymui kiekvieną mėnesį, ir šios sumos neįtraukti į savo biudžetą. Geriausia taupymui numatytą pinigų sumą pervesti į atskirą sąskaitą arba indėlį vos gavus mėnesio pajamas“, – pataria R. Šukevičius.

Kur įprasminti turimas santaupas?

Blogėjant gyventojų lūkesčiams dėl ateities, o aukštai infliacijai tuštinant pinigines, kyla klausimas: kur laikyti sukauptas santaupas? Šiandien aktualus ne tik lėšų saugumas, bet, vyraujant neapibrėžtumui – ir žemos rizikos taupymo priemonės. Tuo metu indėliai yra laikomi vienu saugiausių ir patogiausių taupymo įrankių.

„Dabar dalis investavimu besidominčių žmonių pristabdė planus santaupas investuoti į aukštesnės rizikos priemones. Tuo metu indėliai – vienas saugiausių būdų kaupti pasyvias pajamas.“, – pataria LCKU Verslo ir projektų vystymo departamento direktorė Jovita Platenkovienė.

J. Platenkovienė pastebi, kad vyraujant neapibrėžtumui dėl ateities, tarp klientų dažniau kyla nerimas: ar saugiau nutraukti indėlį ir atsiimti pinigus, ar tęsti taupymą? „Svarbu žinoti, kad Lietuvoje veikiantys bankai ir kredito unijos dalyvauja indėlių draudimo sistemoje, administruojamoje valstybinės įmonės „Indėlių ir investicijų draudimas“. Pastaroji informuoja, kad indėlių sistema veikia kaip įprasta, yra stabili, kontroliuojama ir pagrindo nerimauti nėra“, – teigia J. Platenkovienė. Visgi nusprendus nutraukti indėlio sutartį, tai daugelyje unijų galima padaryti bet kada, tačiau išankstinio nutraukimo atveju nebus išmokamos palūkanos.

Svarbu žinoti ir lyginti palūkanas

Lietuvoje indėlius galima laikyti bankuose ir kredito unijose. „Sudarant indėlio sutartį, svarbu atkreipti dėmesį į kredito įstaigos mokamas metines palūkanas už indėlius ir jas palyginti. Štai kredito unijose indėlių palūkanos tam tikruose miestuose ir už tam tikrą laikotarpį gali siekti net iki 3 %“, – detalizuoja J. Platenkovienė.

Pašnekovės teigimu, galimybė taupyti ir gauti palūkanų už indėlius šiuo neužtikrintumo laikotarpiu tampa užuovėja žmonėms, siekiantiems išsaugoti ir auginti turimas lėšas. „Vis dažniau žmonės renkasi taupomuosius indėlius. Šis indėlio tipas leidžia pradėti taupyti nuo mažesnės sumos ir indėlio sąskaitą papildyti kiekvienam asmeniui priimtinu dažnumu bei norimo dydžio suma. O netikėtai prireikus lėšų, dalį taupomojo indėlio daugumoje kredito unijų galima atsiimti nepraradus jau sukauptų palūkanų“, – primena J. Platenkovienė.

Tendencijos eilę metų rodo, kad kredito unijos dažniau moka aukštesnes palūkanas už indėlius. „Dabartinės geopolitinės įtampos fone finansų rinkoje esama ženklų, kad metinė indėlių palūkanų norma kredito įstaigose augs. Ilga laiką unijos mokėjo aukštesnes palūkanas negu galėjo pasiūlyti, pavyzdžiui, komerciniai bankai. Remiantis mūsų veiklos specifika, šios tendencijos išliks ir ateityje: augant indėlių palūkanų normai bankuose, pastarosios augs ir kredito unijose“, – prognozuoja R. Šukevičius.

Taupo ir verslas

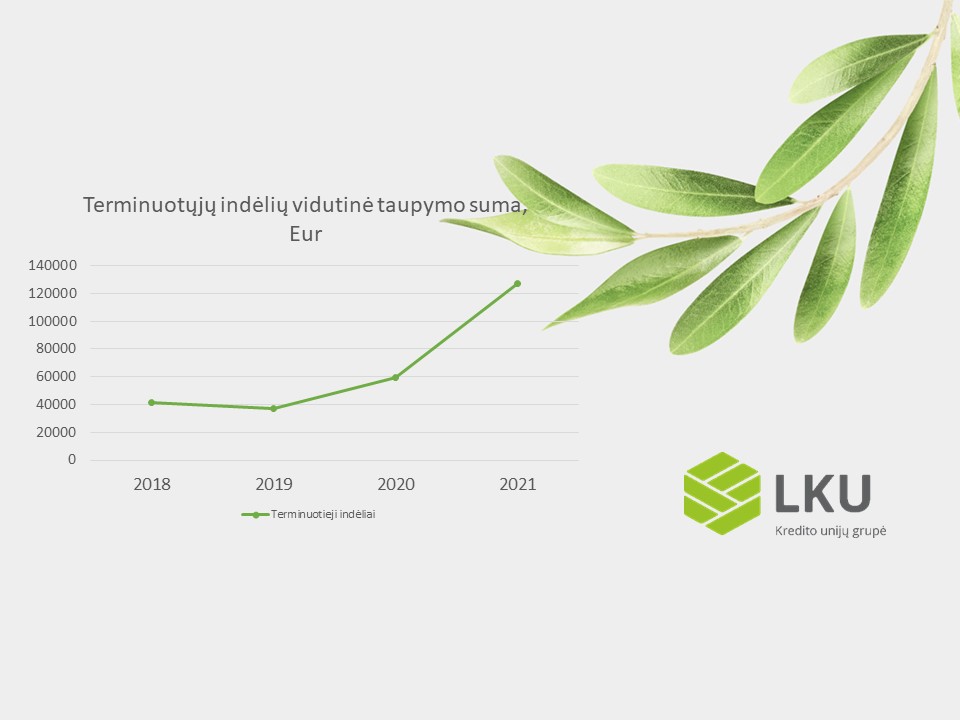

Dažno verslo vadovai nesusimąsto, kad jų santaupos, laikomos sąskaitose finansų įstaigose, taip pat gali būti įdarbintos. Terminuotieji indėliai verslui – saugus ir paprastas būdas už įmonės lėšas gauti palūkanas.

Dar daugiau, J. Platenkovienė pastebi, kad kai kuriose finansų įstaigose didesnių juridinių asmenų einamosiose sąskaitoje laikomas pinigų likutis nuo tam tikros sumos gali būti apmokestinamas ir neigiamomis palūkanomis. Tuo metu kredito unijos tokios praktikos netaiko ir esama atvejų, kai už tokias lėšas netgi mokamos palūkanos.